Для многих бывает открытием, что на самом деле происходит с их банковскими счетами. Приходишь в отделение по одним делам, а оператор спрашивает, не хочешь ли ты закрыть пять давным-давно открытых счетов. Ты уже и думать про них забыл, а они есть. Иногда не обходится и без мошенников, которые могут завладеть персональными данными даже без нашего мнения. Но как об этом узнать? Обо всем по порядку — в нашей инструкции.

- Могут ли на меня открыть счет или карту без моего ведома?

- Как мошенники воруют деньги с банковских карт?

- Мне одобрили заявку, которую я не подавал. Что делать?

- Как себя защитить?

- Может ли банк увести в минус дебетовую карту должника?

- Банк может брать комиссию за использование карты, которой я давно не пользовался?

- Как узнать, в каких банках у меня есть открытые счета и как их закрыть?

- Что еще почитать о финансах?

Могут ли на меня открыть счет или карту без моего ведома?

По закону — не могут. На практике — запросто.

В соответствии с пунктом 5 статьи 7 ФЗ № 115 кредитным организациям запрещается открывать банковские счета и счета по вкладу клиентам без личного присутствия самого человека или его официального представителя.

Но подобные инциденты — не редкость. Например, в этом году в Верховный суд поступило дело жителя Казани, которому без его ведома открыли банковскую карту, и по которой он якобы совершал операции. Причем оформлена карта была в Ростовской области. Согласно материалам дела, открыли ее на основании заявления на банковское обслуживание, но заявитель никогда не бывал в Ростовской области. О существовании карты он вообще узнал от налоговой службы. Тогда мужчина попросил суд признать договор об открытии карты недействительным и возместить ему моральный вред и судебные расходы. Но суды первой инстанции то и дело отклоняли его требования. В материалах дела есть даже письмо топ-менеджера банка, в котором сообщалось, что «в отношении истца совершены мошеннические действия со стороны третьих лиц, однако установить причастность сотрудников банка к данной ситуации не представляется возможным по причине давности события».

Верховный суд решения первой инстанции отменил и направил дело на новое рассмотрение.

Как мошенники воруют деньги с банковских карт?

Число мошенничеств растет с каждым годом. В 2019 году ЦБ зафиксировал 576 566 мошеннических операций на сумму 6,4 миллиарда рублей. Это операции, которые прошли без согласия клиентов с использованием электронных средств платежа: банковских карт и электронных кошельков. Банки возместили клиентам 935 миллионов рублей — это 15% от всех подобных операций, или каждый седьмой похищенный рубль.

В 2020 году злоумышленники увели у мирных жителей уже почти 150 миллиардов рублей. При этом, согласно результатам исследования, проведенного компанией BrandMonitor на основе данных ВЦИОМ, чаще всего люди сталкиваются с махинациями с банковскими картами, а средний ущерб россиян от телефонных мошенников в 2020 году составил от 27 до 50 тысяч рублей.

В основном кражи происходят после того, как человек сам называет мошенникам свои персональные данные. (Это те случаи, когда звонят и представляются сотрудниками банков и человек с радостью всё о себе рассказывает). Но есть и более изощренные способы, для которых секретные данные не нужны. Например, подбор кода, дубликат сим-карты и лжероуминг.

— Номер карты, фамилию владельца и номер телефона можно получить из открытых источников, — говорит главный эксперт «Лаборатории Касперского» Сергей Голованов. — Например, если человек что-то продавал в интернете и его попросили скинуть данные, чтобы перевести деньги за покупку. Когда есть номер карты и фамилия владельца, мошенников останавливают несколько цифр: CVV и срок действия карты. Есть огромное количество интернет-магазинов, куда вводят эту информацию и пробуют совершить покупку. Мошенники подбирают номер CVV от 001 до 999: как только прошла оплата, это значит, что номер CVV верный.

Подбор проходит в автоматическом режиме с помощью программных средств и специальных скриптов. При этом СМС о покупке может и вовсе не прийти — существуют интернет-магазины, где для покупки не требуется вводить одноразовый пароль из СМС и списание происходит сразу. Если же преступникам нужны приходящие сообщения с паролями, то они могут попытаться сделать дубликат сим-карты.

— Это история про не очень добросовестных сотрудников сотовых операторов. Приходит человек в салон сотовой связи с доверенностью на перевыпуск сим-карты. Сотрудник смотрит на человека и верит ему, что сим-карта была утеряна, — рассказывает Сергей Голованов. — Он видит, что человек пришел, показал паспорт и он не похож на того, кому принадлежит сим-карта, но у него есть доверенность. Поэтому сотрудник и принимает решение выпустить дубликат, не обязательно со злым умыслом. После этого в сети появляются две карты. Причем первая может заблокироваться не сразу, всё зависит от оператора: они могут работать и вместе какой-то промежуток времени. Также могут взломать личный кабинет на сайте сотового оператора и прочитать в браузере все СМС, злоумышленники знают, как это делается.

Мне одобрили заявку, которую я не подавал. Что делать?

Сообщения о том, что вам одобрили заявку по кредиту, которую вы не подавали, — это такой маркетинговый ход вроде холодных звонков.

— Когда пишут, что заявка одобрена, и даже пишут номер заявки — это для придания большей весомости своему сообщению, — говорит юрист Дамир Садритдинов. — Дело в том, что если вы нормальный клиент банка, то информация о вас, о вашем телефоне есть везде. Допустим, если я как частное лицо хочу выбрать клиента, которому можно дать денег под проценты, я легко могу купить на информационном рынке эту базу и по ней сидеть и прозванивать. Потому что я буду знать, что у них нормальная кредитная история, и если они отдали пять-шесть-семь займов до меня, то мой заём они с большой вероятностью тоже отдадут.

Но одно дело — когда вам приходит кредитный спам от банка, клиентом которого вы являетесь (например у вас там зарплатная карта оформлена), и другое — если сообщение приходит от совсем непонятных и сомнительных компаний. Кроме банков ваши данные могут легко оказаться в руках микрофинансовых организаций (МФО) и кредитных кооперативов. Все необходимые банковские данные заемщиков, по оценкам экспертов, гуляют по рукам уже лет пятнадцать.

— В наше время раскрытие персональных данных превосходит все границы, — говорит юрист Андрей Конышев. — Это до такой степени доступно банковским структурам, МФО и прочим организациям, мошенникам, что перестраховать себя по этой части невозможно, — я просто не вижу выхода из этой ситуации. Когда вы получаете подобного рода сообщения или звонки, это значит, что ваша конфиденциальная информация уже просочилась в какие-то источники. Очень часто мы видим из статей, когда Сбер неоднократно взламывали хакеры и получали личную информацию. А она содержит в том числе номер телефона, фамилию, имя, отчество. Естественно, там, скорее всего, есть и паспортные данные.

Если вы захотите наказать надоедливых спамеров, у которых оказались ваши данные, можно обратиться в полицию с жалобой на навязанную рекламу. Но добьетесь ли вы своего — большой вопрос.

— Фактически это навязанная реклама, когда лицу не просто предлагают взять кредит, а убеждают в том, что этот кредит ему одобрен, — говорит Андрей Конышев. — Но сотрудники полиции, я думаю, заниматься этим не будут. Максимум, что они могут сделать, — это проверить номер телефона, с которого вам звонили. При этом очень часто бывает, что звонят даже не с городских, а с сотовых номеров телефона. Проверят и поймут, что номер принадлежит не юридическому лицу, не банку, а какому-нибудь физлицу. А оснований привлекать физлицо к ответственности нет.

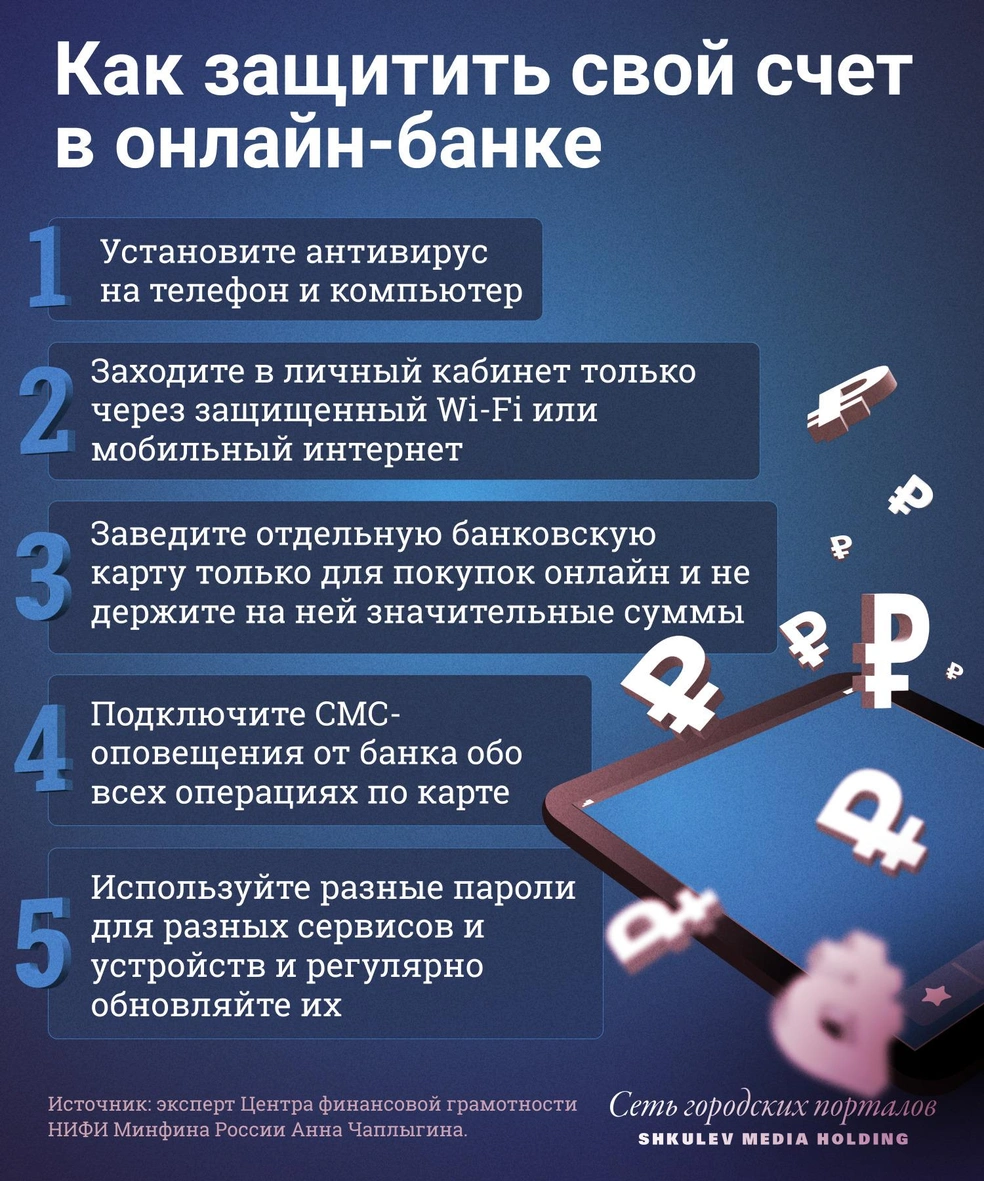

Как себя защитить?

Если вы переживаете за состояние своего банковского счета и за свою кредитную историю, можно ежемесячно делать запрос в бюро кредитных историй и смотреть, выданы ли на ваше имя какие-то займы. Бесплатно эту процедуру можно сделать дважды в год, а за деньги — хоть каждый день. Стоимость одного запроса — от 400 до 1000 рублей в зависимости от сервиса.

Может ли банк увести в минус дебетовую карту должника?

Такое возможно, только если у вас карта с функцией овердрафта.

— Овердрафт — это кредитование счета, то есть предоставление банком средств в том случае, если денег на счете не хватает для проведения платежа, — говорит юрист Андрей Плотников. — Здесь важно то, как этот овердрафт указан в договоре. Если карта без него, то никаких списаний в минус быть не должно, если только это не был какой-то технический сбой. В этом случае исполнительный лист попадает в банк, становится в так называемую картотеку, когда в очередь встают все требования, предъявленные к счету, и ждут поступления денежных средств на счете, и как только деньги поступают, в соответствии с очередностью проводятся платежи.

Но любой кредит, в том числе овердрафт, должен быть прописан в договоре с клиентом. Если этого нет, в долг клиент уходить не может. В таком случае банк может списывать только имеющиеся деньги на счете. Когда их недостаточно, списание происходит после того, как счет пополняется клиентом, ровно до того момента, пока весь долг погашен не будет. Так что стоит внимательно читать весь договор — по словам экспертов, банк может спрятать пункт об овердрафте в общих правилах обслуживания, которые клиенты обычно пролистывают.

Банк может брать комиссию за использование карты, которой я давно не пользовался?

Банк может брать с вас комиссию за обслуживание карты, пока не истек срок ее действия. А вдобавок — плату за дополнительные услуги. Например, за СМС-информирование об операциях по карте. Эти деньги списывают со счета, даже если никаких операций по карте не проходит.

— Скажем, вы полностью погасили долг по кредитной карте и думаете, что теперь вы банку ничего не должны, а на самом деле из-за списания комиссий на вашем счете будет минус, — говорит юрист Андрей Плотников. — Владелец дебетовой карты тоже может стать должником, если к карте подключен овердрафт. Когда банк спишет комиссию по счету, на котором нет денег, то баланс уйдет в минус. У вас появится долг, который отразится в кредитной истории. Причем ваш долг может составлять совсем небольшую сумму — в пару сотен рублей — а кредитная история будет испорчена. Так что главное правило: если вы больше не собираетесь пользоваться какой-то картой, нужно закрыть счет, к которому она привязана, и аннулировать карту.

Как узнать, в каких банках у меня есть открытые счета и как их закрыть?

Самый удобный способ — посмотреть свои счета в личном кабинете налогоплательщика на сайте ФНС России. Там будут отображены закрытые и открытые счета. Закрыть свой счет вы можете в отделении банка, в котором он открыт.

Что еще почитать о финансах?

Один из популярных способов, которым могут пользоваться мошенники — рассылка электронных писем, которые имитируют официальные сообщения сайта «Госуслуги». Разберитесь, как отличить настоящее сообщение от поддельного;

могут ли мошенники оформить на вас кредит по голосу? Отвечают банкиры;

раскрываемость мошеннических преступлений в России по-прежнему на низком уровне — всего 6% в среднем по стране. И вот почему не ловят телефонных мошенников, которые воруют миллиарды у россиян;

еще одна частая проблема в России — выселение за долги по ипотечному кредиту. Мы нашли 5 вариантов остаться с жильем, когда нет сил платить ипотеку.