Мать двоих детей Яна Михайлова по просьбе мужа взяла автокредит в сотни тысяч рублей, а после развода поняла, что не сможет выплатить его в одиночку, и обратилась в юрфирму, которая обещала новую жизнь без долгов за небольшую плату. У компании представительства в нескольких городах России, в том числе в Уфе, и сотни отзывов благодарных клиентов в сети. Но, по словам Яны, после обращения к ним стало только хуже: теперь она — банкрот, но деньги с ее счета продолжают списываться, даже алименты, на которые по закону кредиторы и судебные приставы рассчитывать не могут. Таких историй не одна.

Сегодня, 22 сентября, UFA1.RU рассказывает, чем опасно оформление личного банкротства. Разбираемся в истории Яны и других несчастных вместе с финансовым омбудсменом Башкирии.

Старые долги

Яна работает медсестрой в двух клиниках, почти без выходных, но последние несколько месяцев дохода семье это почти не приносит. Точнее, деньги-то на счет приходят, но после начисления вся зарплата и даже алименты на двоих дочерей идут на погашение долга, взятого семь лет назад. По словам женщины, она оформила кредит, что купить мужу машину, планировалось, что они будут вместе рассчитываться, но когда семья распалась, все договоренности потеряли силу.

— Машина осталась у бывшего мужа, а рассчитываться за нее должна была я. Если честно, я повела себя как дура. Гордая была — мол, мне от бывшего ничего не надо. Но когда стало понятно, что он выплачивать долг не собирается, а я не потяну, было уже поздно доказывать через суд, что у нас был общий кредит, — рассказала Яна.

В 2019 году женщине позвонили из юридической компании «Новая жизнь» и рассказали, что оформив банкротство, она сможет разобраться с проблемами по долгам. Яна признаётся, что «повелась», заплатила 139 тысяч рублей, прошла необходимые процедуры и надеялась, что теперь кредиторы от нее отстанут. Но не тут-то было: банковскую карточку заблокировали, а судебные приставы начали списывать все поступления — и зарплату, и алименты — подчистую. Женщина снова отправилась к специалистам «Новой жизни», но те, по ее словам, отказались помочь. После неоднократных обращений выяснилось, что компания поменяла адрес, что показалось Яне подозрительным. Она стала изучать отзывы о фирме в интернете и наткнулась на целую россыпь такие же историй, как у нее.

«Никому не советую связываться с данной организацией. Являются аферистами. Берут всю денежную сумму сразу или же в срочку до подачи документов в суд. За тем просто бросают, не отвечают на звонки, а если и отвечают, то только одни обещания. Не тратьте свои деньги и время. Компания свои обязательства в полном объеме не выполняет, все обещания — вранье!» — такой отзыв оставил один из пользователей в сервисе «Яндекс» в феврале.

А это от сентября 2021 года: «Деньги оплачены в полном объеме, результата — ноль. Знайте все, что в конце, после арбитражного суда, от вас откажется ваш управляющий!»

Нашлись и отзывы от имени сотрудников компании.

«Когда устраивалась, думала, они людям помогают. За свою наивность и поплатилась. Спустя месяц работы прислали договор без подписей и с адресом сарая вместо юридического! Компания не заботится о своей репутации, поэтому крах ее неминуем! Обходите за версту эту контору!»

«Они клиентов обманывают с момента заключения договора! Так что не стоит туда обращаться за юридическими услугами и при трудоустройстве. Закон бумеранга никто не отменял!»

Но положительных отзывов о компании куда больше. От имени клиентов люди благодарят за оперативное решение их проблем, от имени работников хвалят за грамотную организацию процесса и дружный коллектив. Их оппоненты заявляют, что все похвалы — тоже ложь, которую сотрудники самой же «Новой жизни» пишут по указке руководства. Так или иначе, нельзя на веру принимать анонимные отзывы в сети.

Новая жизнь

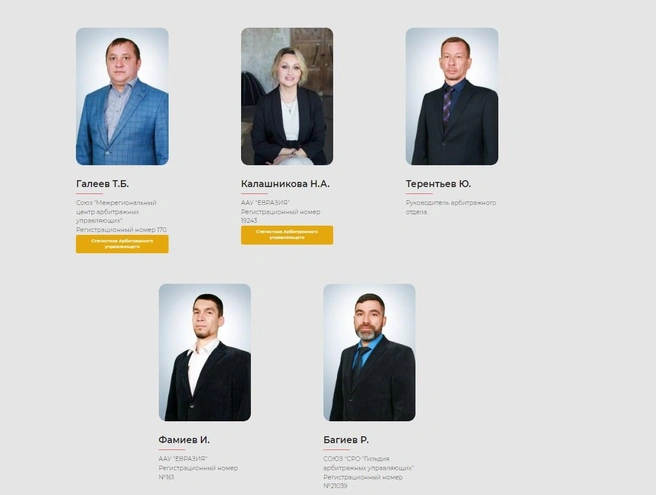

UFA1.RU попытался связаться с руководством компании. Их представительство в Уфе расположено на улице Ленина, также есть сайт, который почему-то называется Союз арбитражных управляющих «Правильный выбор», но описывает и предлагает он услуги именно «Агентства правовой защиты «Новая жизнь»». Ответа на звонок по номеру телефона приемной пришлось ждать около получаса, а после сотрудница call-центра посоветовала направить запрос по электронной почте, заверив, что специалисты обязательно на него отреагируют. На момент публикации этого материала прошло два дня, но никакого ответа не последовало.

Яна Михайлова оформляла договор с компанией через челябинское представительство — в ООО «АПЗ Новая жизнь регионы». Зарегистрирована фирма в Тюмени в 2019 году, учредителем и директором значится некий Алексей Прописнов, который, по данным «Контур.Фокуса», также указан совладельцем и руководителем трех других компаний, далеких от банковских и юридических услуг, причем с обширной географией. Это амурский «Техполимерстрой» (отделочные работы), белгородский «Транзитавто» (перевозка грузов) и московская «Нерта» (торговля одеждой).

В «Новой жизни регионы» у Прописнова лишь 1/5 доли, остальное — в уставном капитале самой компании. Раньше всеми 100% владел Константин Калашников, который, согласно «Контур.Фокусу», и основал фирму. Он же является учредителем ООО «АПЗ Новая жизнь», которая зарегистрирована в Стерлитамаке в 2018 году, и уфимской фирмы с примечательным названием «Рога и копыта».

Кроме того, у Калашникова есть однофамилица, которая тоже оказывает юридические услуги — Наталья. В некоторых компаниях она значилась вместе с ним как соучредительница, а на еще одном сайте «Правильного выбора» (оформленном в аналогичном стиле) она представлена на главной странице, на вкладке с описанием состава специалистов компании, а в подвале сайта указан ее ИП Калашникова Н. А. Судя по адресу, именно на почту этой компании перенаправили нас из call-центра «Новой жизни».

Есть еще ООО «Новая жизнь», которое зарегистрировали в Челябинске в 2019 году, а годом позже сменили прописку на уфимскую. У нее руководителем и учредителем значится Галина Хурошвили. На все три фирмы — челябинско-уфимскую и стерлитамакскую АПЗ «Новая жизнь», а также тюменскую «АПЗ Новая жизнь регионы» — за всё время существования были поданы десятки судебных исков от недовольных клиентов, причем с разных уголков России. Как указано на сайте «Новой жизни» (точнее, на сайте «Правильный выбор», который мы обнаружили первым), у нее, кроме Уфы и Тюмени, есть представительства в Красноярском крае, а также в Оренбургской, Самарской и Тюменской областях. Челябинская там почему-то не указана, зато на втором сайте «Правильного выбора» география отделений отражена звездочками на карте РФ, и их там очень много, а некоторые адреса совпадают с местом нахождения компаний с названием «Новая жизнь».

Вернемся к судебным искам, их тоже хватает по всей стране. Так, на компанию Константина Калашникова в Стерлитамаке обратили внимание в судах и Красноярска, и Перми, и Набережных Челнов и других городов. Далеко не все иски были удовлетворены или признаны обоснованными, но некоторые клиенты «Новой жизни» смогли доказать, что их права были нарушены. Одно такое разбирательство проходило в Уфе в 2021 году.

Местная жительница Светлана А. заплатила 99 тысяч рублей «АПЗ Новая жизнь регионы» за оформление банкротства, но эта услуга так и не была выполнена. Защитник юрфирмы заявил, что специалисты компании получили для клиента выписку из Росрееста и ГИБДД, а также подали иск о признании банкротом. В качестве доказательства он предоставил акт оказания услуг, который Светлана подписала. Однако, как пояснил адвокат женщины, документ был подписан в день самого заключения договора, хотя перечисленные в нем услуги не были выполнены ни тогда, ни в течение последующих восьми месяцев. «Новая жизнь» предоставила еще один акт, но юрист отмела его.

— Перечень услуг, указанных в представленном ответчиком акте, не имеет отношения к процедуре признания истца банкротом, данные услуги не являлись необходимыми для проведения процедуры банкротства и не соответствовали требованиям федерального закона «О несостоятельности», — заявила адвокат.

Суд встал на сторону Светланы. Согласно решению, компания обязалась вернуть клиентке 97,7 тысячи рублей из выплаченных за услуги (часть их по акту всё-таки была оказана и оценена в 1,3 тысячи рублей), а также компенсировать моральный ущерб в 1000 рублей, расходы на адвоката в 20 тысяч рублей и штраф за несоблюдение в добровольном порядке удовлетворения требований потребителя в 49,3 тысячи рублей. Всего — 168 тысяч рублей.

Яне Михайловой судебное разбирательство пока только предстоит. По словам женщины, к адвокату она обратилась совсем недавно, до последнего надеясь, что произошло какое-то недоразумение и специалисты «Новой жизни» всё уладят. Тревогу забил ее новый муж, когда заметил, что женщина склоняется к тому, чтобы наложить на себя руки.

— Так недолго в петлю залезть, довели уже до крайности, — рассказал UFA1.RU Андрей М. — В этой «Новой жизни» звонки просто игнорируют, только когда в суд обратились, управляющий из компании позвонил и предъявил: «Чего вы жалуетесь?» А если не жаловаться, что делать? Ноги кому-нибудь переломать? Яна работает на двух работах, но с мая месяца денег вообще не видит, живем на одну мою зарплату, а у нас двое маленьких детей. Ценники в магазине видели? Даже алименты на детей списывают. И что делать?

Финансовая смерть

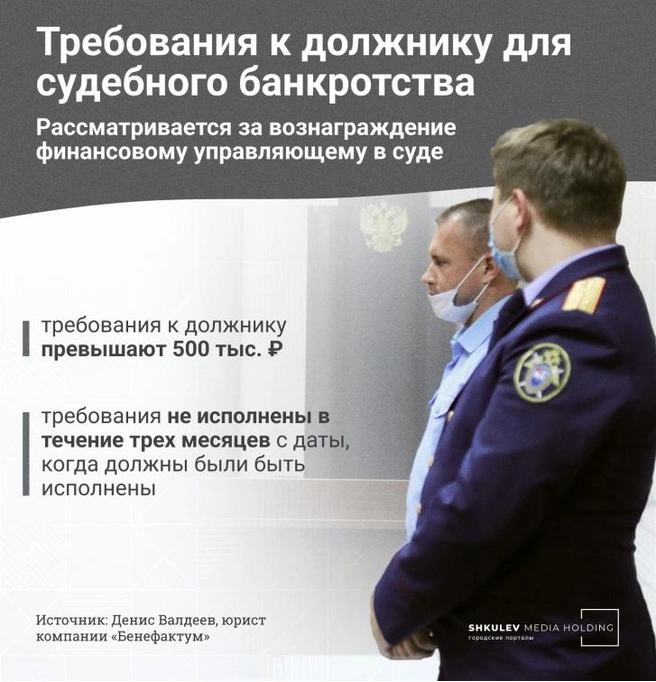

Подобные беды — следствие несовершенства федерального закона о банкротстве, считает финансовый омбудсмен Башкирии Валерий Шарипов. Документ редактировали неоднократно, но каждый раз, по мнению Шарипова, цель была искажена, хотя эксперты предупреждали: аукнется. Есть два способа подать на банкротство: в судебном порядке и во внесудебном. На второе человек имеет право, если общий размер его долгов без учета процентов составляет от 50 тысяч до 500 тысяч рублей. Также в отношении должника уже должно быть окончено исполнительное производство и именно по той причине, что у него нечего взыскать. И наконец, в отношении него нет других отрытых исполнительных производств.

Если же у человека накопилось уже более полумиллиона рублей долгов, обанкротиться он сможет только через суд. Просрочки к этому моменту должны идти уже в течение трех месяцев. В 2022 году популярность личного банкротства резко возросла. Только в первом квартале, согласно данным Единого федерального ресурса сведений о банкротстве, этой возможностью воспользовались 54 190 россиян.

Возможность оформления личного банкротства по заявлению граждан законодательно была утверждена в 2015 году и почти сразу же обнаружила, что не все понимают эту норму правильно. Впервые это проявилось в истории новосибирского грузчика Валерия Овсянникова, о котором рассказывали наши коллеги с портала NGS.RU. С 2011 по 2014 годы мужчина набрал кредиты в трех банках на общую сумму более 600 тысяч рублей и должен был ежемесячно выплачивать по 23 тысячи рублей при доходе в 17 тысяч рублей, а в конце 2015-го он обратился в Арбитраж, чтобы получить признание о банкротстве. Из имущества у него оставалась единственная квартира, которую кредиторы не могли забрать по закону, а банковские счета пустовали.

Но к моменту обращения Овсянникова уже несколько месяцев действовало правило, позволяющее не освобождать несостоятельных заемщиков от списания долгов, если они образовались из-за нарушения закона: допустим, из-за невыплаты алиментов или морального ущерба. В суде сочли, что Валерий набрал заведомо неподъемные кредиты, что может квалифицироваться как недобросовестные действия, так что банкротом его признали, а вот списание долгов не запретили.

Для обычного грузчика (и тысячи других заемщиков с подобными проблемами по всей России) в таких обстоятельствах банкротство сродни смерти — не в буквальном смысле, конечно, но в финансовом уж точно. Решение Новосибирского АС и правило, которым руководствовался судья, ряд экспертов расценил как победу банкирского лобби. Как поясняет омбудсмен Валерий Шарипов, процедура банкротства физических лиц действительно была на пользу кредитным организациям — но не только им, а финансовой системе в целом.

— Банки выдают кредит физлицам из денег вкладчиков, которые нужно вернуть в любом случае. Если заемщик сам не возвращает деньги, есть инструмент списания через судебных приставов. Но как быть, если у заемщика нет средств, а банку нужно вернуть деньги вкладчиков? Банк обращается за помощью в Центробанк, а там, условно говоря, отвечают: «Есть заемщик, у него и берите деньги. Что значит не можете? Обращайтесь к приставам!». Так вот, процедура банкротства физического лица давала банку доказательство, что с заемщика взыскать долг невозможно, и позволяла просить ЦБ о компенсации, — говорит Шарипов.

Но при принятии закона не был, как считает эксперт, учтен ряд факторов в интересах заемщиков и, как следствие, кредитной системы в целом. В новом виде правила снижали риски только для банков, а вот их клиентам грозили финансовой смертью. По словам Валерия Шарипова, специалисты предупреждали законотворцев об этом, но услышаны не были — ни в 2015 году, ни в 2020-м, когда утвердили очередную редакцию.

— С таким явлением как финансовая смерть хорошо знакомы в США. Там население закредитовано поголовно, в кредитах всё имущество, дома, машины, даже на потребительские кредиты у всех карты. Если человек перестает выплачивать кредит, то его скоро объявляют банкротом и блокируют счета, а это означает действительно почти что смерть. Он больше не может ни за что расплатиться, нигде не может взять денег, и с такой репутацией даже устроиться на работу, и как будто выпадает из общества, остается без дома, на улице. Выбраться из такой ямы практически невозможно — поэтому подобные ситуации называют финансовой смертью, — рассказывает Валерий Шарипов.

Но заемщики перестают оплачивать долги не целенаправленно (во всяком случае, не все и не всегда), а часто в силу конкретных обстоятельств. Это может быть снижение дохода или потеря работы, что в пандемию коронавируса стало актуальным для всего мира. Чтобы временные трудности не обернулись банкротством, был введен такой инструмент, как финансовые каникулы. Они не только звучат лучше, но и во всех отношениях выгоднее, чем смерть — причем для обеих сторон кредитной сферы.

— Это почти как реструктуризация долга, но в данном случае человека вообще освобождают от выплаты. Временно, конечно. Специалисты изучают его финансы, размер доходов, долга, оценивают добросовестность и как бы говорят: «Окей, мы поняли, ты не тянешь сейчас долг, а если даже и попытаешься, то только глубже увязнешь, поэтому вот тебе отсрочка — год, два, пять лет. За это время приведи дела в порядок и начинай выплачивать кредит снова», — говорит Шарипов. — Банку тоже невыгодна «смерть» заемщика, с кого-то же деньги надо возвращать, поэтому они идут на уступку. Но если ты и после этого не платишь по долгам — жди больших проблем.

Именно коронавирус и подтолкнул законодателей к новому обсуждению правил о банкротстве физических лиц в 2020 году. Но, по словам Валерия Шарипова, о конечной цели и в этот раз «забыли где-то по дороге», что приводит к ситуациям, похожим на историю многодетного отца-одиночки из Уфы: из-за долгов перед банком сразу после гибели жены мужчину с тремя дочерьми обязали покинуть единственное жилье, взятое в ипотеку.

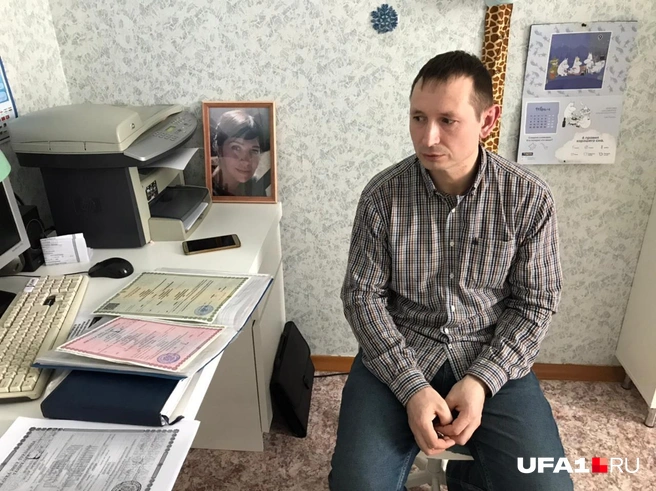

Уфимское чудо

В начале 2021 года жена Богдана Демченко родила третью дочь. Беременность протекала тяжело, женщина переболела COVID-19, а после родов продолжала чувствовать сильное недомогание и спустя полгода скончалась во время прогулки. Семья и так тонула в долгах: днем Богдан трудился на частном заводе, а по вечерам таксовал, но едва справлялся с выплатами. Во время пандемии на основной работе всё чаще возникали проблемы с выплатами, и в конце концов Демченко оказалось нечем рассчитываться с банком.

При этом мужчина признавал, что сам ранее допустил ошибку. Узнав о возможности получить кредитные каникулы, он посетил банк, но удовлетворился устным отказом. Когда Богдана решили признать банкротом, никаких доказательств о попытках исправить ситуацию у него не было. Новый статус подразумевал, что платить долг он больше не может, а значит ему и его трем дочерям следовало вернуть квартиру банку.

К счастью, после публикации о Демченко в СМИ банк ВТБ, где тот оформлял ипотеку, тщательнее разобрался в его ситуации и предложил условия реструктуризации долга. Кроме того, рассказ о положении отца-одиночки тронул многих уфимцев, которые начали отправлять ему деньги и продуктовые наборы.

— Еще месяц назад я думал, что уперся в стену, и не представлял, что буду делать, — признавался тогда Богдан. — Сейчас благодаря помощи людей, благодаря тому, что банк с пониманием отнесся к нашей ситуации, я снова верю, что всё будет хорошо и мы прорвемся.

По мнению Валерия Шарипова, случившееся можно охарактеризовать как чудо. В то же время он повторяет: для банков признание финансовой несостоятельности заемщика является крайней мерой. Именно потому, считает он, закон, который облегчает эту процедуру и, как следствие, выставляет ее чем-то рядовым, нуждается в новой доработке. Эксперт настаивает, что банкротство стоит воспринимать не как освобождение от долгов, а как финансовую смерть, которая в запущенном виде легко может привести и к смерти фактической.

Что делать банкротам?

Что касается Яны Михайловой и ей подобных клиентов фирм, которые помогают оформить банкротство, совет у Валерия Шарипова весьма простой. Такие компании, отмечает он, просто оказывают услуги, и относиться к ним нужно как и к другим подобным: перед обращением тщательно изучать ее статус, отзывы и внимательно читать договор перед подписанием, а после — следить за его выполнением.

Лишение алиментов, пособий и других не подлежащих списанию выплат, по словам Шарипова, может быть связано вовсе не с конкретной компанией или вообще с банкротством. В то же время он добавляет, что никакого официально зарегистрированного союза или ассоциации, который регулировал бы деятельность оказывающих услуги по банкротству фирм, не существует.

— Судебные приставы не могут списывать алименты, но они могут и не знать, что они списывают, — поясняет эксперт. — Нужно обраться к ним и написать заявление с указанием о том, что на счет должника поступают алименты в определенном размере, и приложить соответствующие документы в качестве доказательства.

Напомним, в законе сказано, что заявление в суд о банкротстве физического лица могут подавать и его кредиторы, и сам должник. Однако с 1 апреля до 1 октября 2022 года введен мораторий на возбуждение дел о банкротстве по заявлениям кредиторов. Это было сделано, чтобы поддержать граждан в период экономической нестабильности. Если кредитор попробует начать процедуру чьего-либо банкротства до 1 октября, суд просто вернет ему заявление без рассмотрения. Подробнее о правилах оформления банкротства читайте в предыдущем материале на UFA1.RU.